Tema[1]: Este estudio repasa los aspectos más importantes que deberían ayudar a las empresas a tomar la decisión de si el mercado de Malasia es viable o no para su actividad comercial y/o productiva.

Resumen: Malasia en particular y la Association of South-East Asian Nations (ASEAN) en general, a pesar de ser una de las áreas económicamente más activas y con mayor crecimiento del mundo, son unos grandes desconocidos para la mayoría de las empresas españolas. Malasia es un mercado de tamaño medio, con alta capacidad adquisitiva, abierto, dinámico y en el que, como todos, debemos dedicar un tiempo y esfuerzo antes de intentar introducirnos. Este trabajo combina la presentación de un contexto socio-económico macro con la experiencia en el mercado de 15 profesionales con una larga vinculación con Malasia, para ofrecer unas primeras informaciones y recomendaciones que animen a las empresas a analizar e investigar su caso particular.

Análisis

(1) La perspectiva económica

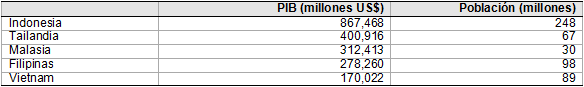

Malasia no destaca por su cifra de población, pero es la tercera potencia económica de la Association of South-East Asian Nations (ASEAN) en valor PIB, después de Singapur y Brunei, dos casos singulares. A diferencia de la mayoría de sus vecinos, Malasia se considera una economía de renta media-alta, con unos 10.500 dólares per cápita según datos del Banco Mundial, casi el doble de Tailandia, el triple de Indonesia, cuatro veces el de Filipinas y cinco el de Vietnam.

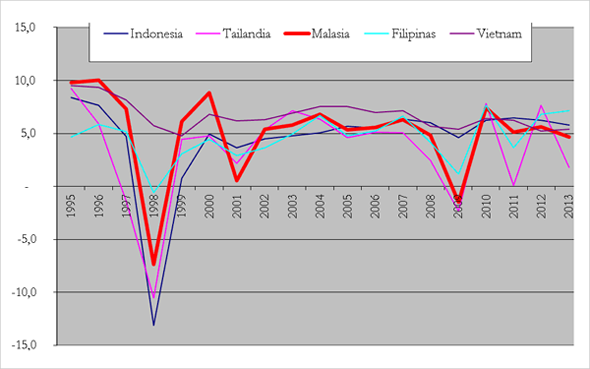

Malasia se ha caracterizado por una solidez económica que le permite crecer a tasas elevadas, aunque algo por debajo de otras economías menos desarrolladas de la zona. El Gráfico 1 pone de relieve esta tendencia. El año 2013 se cerró según el Banco Mundial con una progresión del PIB del 4,7% en Malasia, frente al 5,4% de Vietnam, el 5,8% de Indonesia y el 7,2% de Filipinas. Tailandia, por su parte, sufrió los efectos de la crisis política y social interna, registrando un modesto 1,8%.

El Gráfico 1 manifiesta también el efecto de la crisis financiera asiática de 1997-1998, cuando Malasia sufrió descensos del PIB de hasta el 7,4% (1998). Sin embargo, su hábil gestión de la crisis le permitió erigirse en la primera economía de la zona que salía de la recesión, creciendo un 6,1% en 1999. Fue entonces también cuando se sentaron las bases de un sólido mercado financiero, del cual hablaremos más adelante.

En estos últimos años, la crisis de la demanda en Europa y EEUU ha afectado más a Malasia que a otros países de la zona, al igual que lo hizo el estancamiento en Japón y el terremoto de 2011. Malasia es de hecho una de las economías más abiertas de Asia, con un comercio internacional que representa el 139% de su PIB. Su arancel medio efectivo es del 6,5% frente al 9,8% de Tailandia, el 9,5% de Vietnam y el 13,7% de la India, según la Organización Mundial del Comercio (OMC).

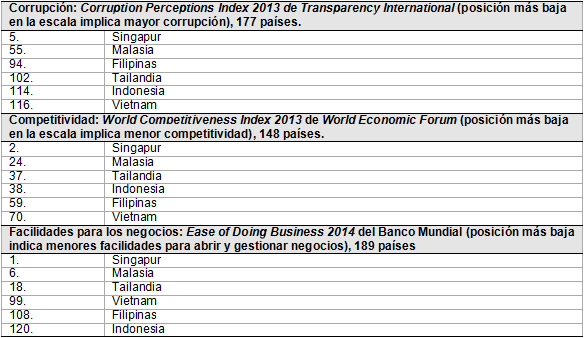

La calidad de su marco institucional queda también reflejada en su privilegiada posición en los principales rankings internacionales sobre atractivo y competitividad de las economías, tal como resume la Tabla 2. Malasia sobresale en el célebre ranking Ease of Doing Business del Banco Mundial, donde se sitúa en sexto lugar, por delante de la gran mayoría de economías europeas, incluida España (55º lugar).

Como indicamos, Malasia es una economía de renta media-alta, donde predominan los servicios y la industria, que se reparten el 90% del PIB. Se prevé que los servicios alcancen el 61% del PIB en 2015, acercándose al nivel en los países más desarrollados. La banca, el turismo y la distribución son tres ámbitos destacados. La agricultura representa únicamente un 9% del PIB, destacando principalmente el caucho y el aceite de palma.

Malasia ha sido una potencia industrial destacada desde los años 90, cuando recibió importantes inversiones de Corea y Japón y se introdujo en la cadena de suministro global en ámbitos como el material eléctrico, la automoción y la electrónica. Sin embargo, se encuentra ahora en un frágil eslabón de la cadena de valor, sin un posicionamiento definido, entre los países de mano de obra más barata como Vietnam, la India e Indonesia y los más avanzados como Singapur, Taiwán y Corea.

Una parte sustancial de su industria se basa en re-exportar con valor añadido, lo cual implica que no se encuentra ni al principio del proceso (producción de materias primas) ni al final (distribución y comercialización), dependiendo demasiado de la capacidad competitiva de terceros países. Por ello, Malasia está sufriendo tanto con la caída de los mercados de consumo en Occidente como con la escalada de precios en las materias primas.

La desaceleración en sus mercados clientes ha impactado sobre las exportaciones y ha recortado el tradicional superávit comercial de Malasia, pasando de unos 40.000 millones de dólares en 2011 a la mitad en 2013 (Gráfico 2).

(2) Relaciones entre Malasia y España

(2.1) Flujos Comerciales

Al igual como ocurre con otros países de Asia Oriental, España ha manifestado un abultado déficit comercial con Malasia. El Gráfico 3 ilustra la evolución de nuestra relación comercial, con el saldo bilateral negativo para España en todos y cada uno de los años considerados, con un máximo de millones en 2006, en pleno apogeo de la demanda interna española, y un mínimo de 114 en 2009.

En los años de crisis, de 2008 a 2013, las importaciones desde Malasia descendieron un 38%, mientras las exportaciones españolas crecieron un 45%. Se trata de una evolución similar a la observada en otros países de la zona, tal como indica el Gráfico 4.

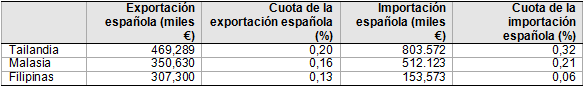

Cabe interrogarse también acerca del nivel de comercio entre España y Malasia con relación a otros países del entorno. Tal como muestra la Tabla 3, las exportaciones españolas a Malasia son relativamente parejas a las que tienen como destino Tailandia y Filipinas, mientras que las divergencias en el peso de las importaciones desde estos países son mucho más acusadas.

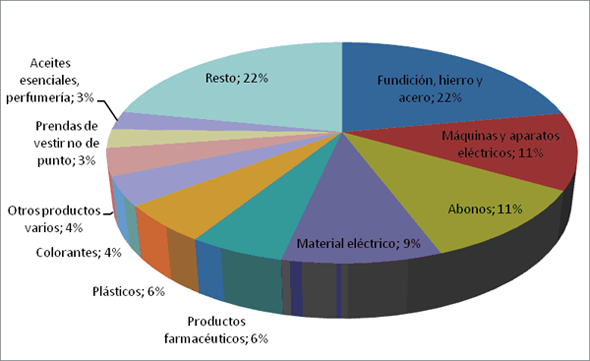

En cuanto a la distribución del comercio bilateral por productos, en la exportación española destacan los productos intermedios, encabezados por la siderurgia, con una significativa concentración en 10 categorías de producto que representan el 78% del total.

Entre las partidas que han registrado un mayor incremento en 2008-2012 destacan los productos intermedios relacionados con procesos industriales, tales como colas y aceites, pero también de otros vinculados con el dinámico mercado interior de Malasia, como es el caso de la carne, la relojería y la leche. En todo caso son cifras muy pequeñas que pueden variar sustancialmente con operaciones puntuales.

Por la parte de la importación desde Malasia, la concentración es aún mayor, con las 10 primeras partidas acaparando el 89% del total, liderados por el caucho, grasas y productos químicos.

Sectorialmente, las principales oportunidades para la empresa española se derivan de los siguientes subsectores:

- Dentro del sector industrial hay buenas oportunidades en todo lo relativo a los procesos intermedios de valor añadido, tanto en servicios como en producto, especialmente en maquinaria, packaging, control de procesos, material eléctrico y electrónico, todo ello más dirigido al mercado de la transformación industrial que al de la construcción, que empieza de mostrar síntomas de debilidad.

- Dentro de los servicios hay oportunidades en consultoría derivada del punto anterior, en urbanismo, turismo e infraestructuras.

- Dentro del sector agroalimentario se puede destacar la venta de tecnología para la producción y productos específicos de alto nivel como veterinarios y químicos.

- Sectores específicos como el acero, industria del agua, energía solar, renovables y actividades relacionadas con el petróleo también son destacables.

- Por último, cabe mencionar también oportunidades en el sector de la gastronomía y canal profesional de hoteles, restaurantes y cafeterías (HORECA), tanto en productos nicho como en la aplicación y consultoría de modelos de negocio próximos a la cocina mediterránea o de tapas.

(2.2) Flujos de inversión

La evolución histórica de la inversión directa española en Malasia es positiva, a juzgar por los datos del Gráfico 7. En 2002 la inversión bruta española fue únicamente de 580.000 euros, pero una década más tarde alcanzaba los 17 millones de euros, cerrando el año 2013 con 36 millones de euros, aunque el máximo se había alcanzado en 2011 con unos 70 millones. En todo el período 2007-2013 se registró un incremento de la inversión española del 192% hacia Malasia.

La positiva evolución de los últimos años ha convertido a Malasia en el primer destino inversor español en el Sudeste Asiático. Tal como muestra el Gráfico 8, una década atrás, Malasia se situaba en el tercer lugar, por detrás de Singapur y Tailandia.

Un medio periodístico español indicaba recientemente que España era uno de los principales inversores en el proyecto Iskandar Malaysia, principalmente por la nueva fábrica de Acerinox. Aunque conviene indicar que la inversión española en Asia sigue siendo muy modesta, así que cualquier operación de cierta envergadura altera notablemente las estadísticas de un año a otro.

El ambicioso proyecto de un gran polo industrial en la región adyacente a Singapur, a imagen de Shenzhen junto a Hong Kong, ha favorecido la inversión extranjera. Desde su creación en 2006, Iskandar Malasia ha atraído unos 27.800 millones de euros de capital extranjero y creado 380.000 empleos.

En cuanto a la inversión malaya en España, su nivel es aún testimonial En 2013 la inversión bruta malaya en España se situó en 600.000 euros, un importe muy discreto pero superior al de algunos de sus vecinos, como muestra el Gráfico 9. Cabe destacar los 21 millones de euros invertidos desde Singapur, que sin duda contienen capital de origen malasio. Singapur actúa como hub y vehículo inversor para muchos de estos países por sus ventajas fiscales, servicios financieros y libertad de movimientos de capital.

Un reciente estudio de la agencia italiana de comercio exterior mostraba la progresión de Malasia como inversor exterior, representando en 2010 unos 18.000 millones de dólares (el 3% del total mundial). El grueso de esta inversión se concentraba en Singapur (26%), Australia (14%) e Indonesia (9%), pero el Reino Unido se encontraba en cuarto lugar, con un 6%. Según dicha fuente, la UE atrajo en 2010 unos 167 millones de euros en inversión directa malaya, que en su mayoría se dirigió al Reino Unido, los Países Bajos, Irlanda y Alemania. En aquel año, una economía relativamente pequeña como Dinamarca captó unos 14 millones de euros en inversión malaya, frente a apenas 500.000 euros en España. Por tanto, España tiene aún como asignatura pendiente darse a conocer en Malasia como destino de inversión.

(3) Particularidades del entorno empresarial en Malasia

Antes de dedicar unas páginas a analizar cómo entrar y qué posibilidades tienen las empresas españolas en el mercado de Malasia, creemos conveniente dedicar espacio a cuatro aspectos diferenciales de Malasia que enmarcan y condicionan el entorno social, económico y empresarial.

(3.1) Estatus empresarial de los “bumiputras”

El termino bumiputra viene del sánscrito y literalmente quiere decir “hijo de la tierra”. Se utiliza para identificar dentro de los ciudadanos de Malasia aquellos que se pueden considerar de etnia malaya y sobre los que se aplica una discriminación positiva en diversos aspectos sociales, empresariales y legales, especialmente respecto a las etnias hindú y china.

El origen de esta atípica situación está en unas graves revueltas que ciudadanos de etnia malaya protagonizaron en 1969 contra las minorías, especialmente comerciantes chinos, pues consideraban que sus negocios y riquezas crecían con mucha rapidez. En 1971 el gobierno implementó temporalmente la New Economic Policy (NEP) para favorecer a los bumiputras, especialmente en el ingreso en las universidades y en el acceso a trabajos públicos. Esta política originariamente temporal se ha consolidado e incrementado en el tiempo, afianzando un sistema desigual y poco eficiente que, al no basarse en la meritocracia, afecta la competitividad profesional y el libre comercio.

El 13 de septiembre de 2013 el primer ministro Razak anunció la creación del Bumiputra Economic Empowerment Council como elemento estratégico para preservar y potenciar el crecimiento económico y social de los bumiputras.

Aunque los sucesivos gobiernos siempre han debatido internamente el reducir esta política discriminatoria, hoy sigue más fuerte que nunca, dado que nadie quiere asumir la fuerte penalización electoral que potencialmente supondría.

A nivel empresarial es un aspecto crítico para tener éxito en licitaciones de servicios o proyectos cuyo destino sea directa o indirectamente el sector público. En general, legalmente se exige que las empresas adjudicatarias tengan un mínimo de capital bumi. Tanto si es condición legal en los requerimientos, como a nivel de interlocución comercial con empresas o instituciones públicas, es fundamental tener buena relación y colaboración con empresas y/o personas bumiputras bien relacionadas.

(3.2) ¿Singapur o Kuala Lumpur como “hub” y/o puerta de entrada?

Una vez hemos analizado el mercado de Malasia y resolvemos que tenemos interés en entrar, una de las primeras decisiones a tomar es saber si inicialmente lo hacemos desde Singapur o desde Kuala Lumpur.

Tradicionalmente, la primera idea ha sido Singapur, especialmente por haber sido el centro de negocios más desarrollado, con mejores servicios, infraestructuras, pragmatismo y seguridad, y por sus excelentes conexiones logísticas con toda la zona.

También hay empresas que han optado por Bangkok cuando el inicio del proyecto regional es Tailandia y desde allí se expande el negocio a Malasia, aunque los acontecimientos políticos y el caos creciente hacen que está opción cada vez tenga menos peso. Kuala Lumpur únicamente se planteaba cuando se necesitaba legal o comercialmente que el negocio estuviera ubicado dentro de Malasia. Por ejemplo, en proyectos públicos o privados importantes, en servicios directos a gran número de usuarios, en una implantación productiva o cuando el volumen del mercado potencial es muy grande.

Actualmente, la diferencia de precios entre Singapur y Kuala Lumpur se ha hecho muy grande (especialmente por el incremento de precio en Singapur de la vivienda y la escolarización) y la diferencia en los servicios se ha reducido (especialmente en la facilidad de hacer negocios y algunas infraestructuras); y aun siendo cierto que la calidad de vida para las familias, la seguridad y las infraestructuras siguen siendo superiores en Singapur, la evolución de Kuala Lumpur hace que cada día cueste más justificar tan gran diferencia de precios (vivienda, coche, escuela, coste laboral, oficinas o business centre).

Si bien es cierto que hay determinados sectores como la consultoría y los servicios financieros en los cuales, por un posicionamiento en imagen, Singapur sigue siendo la mejor opción, en la mayoría de casos vale la pena analizar las dos opciones como hub de los negocios en Malasia y/o la ASEAN, tanto si es con una oficina propia como con un business centre.

A ello está ayudando, por ejemplo, que Air Asia, aerolínea con base en Kuala Lumpur, sea hoy en día la mejor y más grande low cost del mundo.

(3.3) Efecto de los Acuerdos de Libre Comercio (ALC)

Malasia es un país muy abierto al exterior, y preferentemente comercia con los países con los que tiene firmados acuerdos comerciales dado las ventajas arancelarias, de cupos y contingentes. De hecho, según el ministro del MITI Datuk Seri Mustapa Mohamed, el 63,5% de su comercio internacional lo realiza con países con los que tiene tratados de libre comercio. Los nuevos tratados en negociación, el Trans Pacific Partnership Agreement (TPPA) y el de la UE, aumentarían está proporción un 9% y un 10%, respectivamente.

El TPP se originó entre Nueva Zelanda, Singapur, Chile y Brunei en 2005, y sus primeros acuerdos entraron en vigor en 2009. En octubre de 2010, Malasia se convirtió en el noveno miembro. Otros países se están incorporando progresivamente a las rondas de negociaciones, como EEUU, Japón, México, Canadá y Perú, por ejemplo.

Este tratado es prioritario para Malasia, ya que incorpora zonas geográficas con las que en muchos casos no tiene acuerdos de comercio.

Actualmente tiene firmados varios acuerdos multilaterales (por ejemplo, el de la ASEAN y el APEC) y varios bilaterales, por ejemplo, con China, Corea, Japón, la India, Australia, Nueva Zelanda, Pakistán, Chile y Turquía.

El 5 de octubre de 2010 la Comisión Europea inició formalmente las rondas de negociación con Malasia con una agenda de 21 capítulos que mejoran las relaciones mutuas. Estás negociaciones son complementarias a las que se está desarrollando entre la ASEAN y la UE. A pesar de la importancia para las empresas europeas, la realidad es que actualmente, después de siete rondas negociadoras, parece que no es una prioridad urgente para la Comisión Europea, en fase de cambios internos, ni tampoco para Malasia, que prioriza totalmente la negociación del TPPA. Por tanto, las negociaciones se pueden considerar paradas por el momento.

En este marco hemos de ser pesimistas en que a corto plazo las empresas españolas puedan disfrutar de unas mejoras aduaneras y fiscales con Malasia.

Este punto es muy importante ya que, en función del subsector en el que la empresa se encuentre, condiciona la competitividad que pueda tener contra fabricantes de países con los que tienen acuerdos bilaterales o multilaterales y que, por tanto, facilitan la importación y la re-exportación de productos en el caso de una implantación productiva.

(3.4) El factor religioso

Como nación de amplia mayoría musulmana (el 65% de la población), Malasia reconoce al islam como la religión oficial del país, aunque tanto su constitución como sus leyes son de inspiración secular. Más allá del calendario musulmán, la influencia del islam se extiende a varios ámbitos de particular interés para el mundo empresarial, político y financiero.

El partido que lidera la política malasia desde su formación como país es el United Malays National Organisation (UMNO), partido más representativo de la etnia malaya. Desde los inicios ha actuado en coalición con el partido principal de la etnia china, el Malaysian Chinese Association (CMA), y el principal partido de la etnia hindú, el Malaysian Indian Congress (MIC), formando el Frente Nacional o Barisan Nasional (BN). Esto da un complicado juego de equilibrios dentro del mismo UMNO, con una tendencia más conservadora que busca potenciar la discriminación positiva para equilibrar el peso económico de las etnias aun a costa de un potencial enfrentamiento con las comunidades china e hindú, y una tendencia más progresista que opta por reducir esta discriminación permitiendo una mayor competitividad interna aun a costa de perder votos de la etnia malaya.

En las últimas dos elecciones el BN ha ido perdiendo peso respecto a una nueva coalición formada alrededor de Anwar Ibrahim, ex viceprimer ministro, de un partido progresista multirracial aunque mayoritariamente de etnia china, el DAP (Democratic Action Party), el centrista multirracial People’s Justice Party (PKR) y el islamista Pan-Malaysian Islamic Party (PAS). De hecho, en las elecciones de 2013 fue la primera vez en la historia del BN en que no llegó al 50% de los votos, aunque sí logró hacerse con la mayoría de los escaños.

A pesar de que los últimos presidentes se han planteado seriamente reformas para corregir la situación, la realidad es que difícilmente podrá el primer ministro Razak llevarlas a cabo, ya que por un lado tendría un fuerte coste electoral y por otro le generaría problemas importantes con la parte más conservadora de su propio partido.

Estos factores llevan a pensar que, aun siendo Malasia un país islámico moderado, no podemos descartar que a medio plazo esta islamización y el proteccionismo a la etnia malaya se intensifiquen, generando cierta tensión. No obstante, y en clave positiva, el factor religioso se manifiesta también en un ámbito de gran interés para los empresarios, como son las finanzas islámicas.

Las finanzas islámicas han seguido creciendo a tasas de dos dígitos durante estos años de crisis en Occidente y hoy día su patrimonio global se estima en más de 1 billón de dólares, con previsión de alcanzar los 2 billones en 2015. Malasia se ha erigido en centro mundial de este mercado en ámbitos como la banca islámica, los seguros islámicos (takaful) y los bonos islámicos (sukuk).[2] En los últimos años los países del Golfo Pérsico, liderados por Dubái como plaza financiera, han arañado cuota de mercado, pero Malasia sigue copando el 40%-60% del mercado mundial en la mayoría de productos financieros islámicos.

La primacía financiera malaya se ha sustentado en varios factores, como la calidad de sus instituciones y su sólido sistema financiero, que fue ampliamente reformado a consecuencia de la Crisis Asiática de 1997, mejorando su solvencia y fomentado las emisiones de bonos como alternativa a los préstamos bancarios. Por último, la interpretación de los principios islámicos ha sido más flexible en el caso de Malasia que en otras naciones islámicas, lo cual ha favorecido la innovación financiera.

Desde 2004 el volumen de emisiones de bonos islámicos en todo el mundo se duplicaba prácticamente año tras año, superando los 200.000 millones de dólares en 2013. El Gráfico 10 confirma el predominio de Malasia año tras año: representa en promedio la mitad de todas las emisiones, con puntas del 70% en algunos años.

Los bonos islámicos se usan con profusión en la financiación de proyectos de infraestructura, inmobiliarios y hoteleros, pues su subyacente debe ser siempre un activo fijo que genera unas rentas periódicas. En los últimos años emisores occidentales han aprovechado también la gran liquidez de estos productos.[3] Sin embargo, hasta la fecha ninguna empresa española ha emitido sukuk o empleado las finanzas islámicas para financiar sus proyectos en Sudeste asiático u otras regiones.[4]

Conclusiones

(4) Reflexiones y recomendaciones

En las relaciones económicas y empresariales entre dos países intervienen fundamentalmente tres partes que son complementarias y necesarias al mismo tiempo:

- La administración pública, que negocia el marco regulatorio para que tanto personas como empresas puedan actuar de la manera más cómoda, segura y competitiva posible, a la vez que les ofrece ayuda en su implantación.

- Las empresas, que deciden y actúan comercial y/o productivamente en el país.

- Los profesionales, que son los que realizan estas actuaciones.

No es posible analizar todas las situaciones particulares de este entorno, pero sí agrupar casos y temas representativos que puedan servir de guía inicial y de los que extraer recomendaciones.

(4.1) Aspectos empresariales para entrar en el mercado de Malasia

Cada país es diferente y su forma de hacer negocios también lo es, no siendo Malasia una excepción. Es más, tiene una serie de singularidades que hacen que el riesgo de fracasar sea muy alto si entramos con “mentalidad occidental”.

No tenemos espacio aquí para hacer una disertación amplia de toda la casuística de tipos de empresas y sectores, pues eso debería hacerlo cada empresa específicamente para su proyecto y en profundidad antes de invertir en Malasia, pero sí apuntaremos algunas notas concretas, extraídas de las 15 entrevistas a empresarios e instituciones implantados en el país, y que pueden servir de guía para minimizar el riesgo de entrar en el mercado malasio.

Los cuatro pasos que comentaremos son los siguientes, sabiendo que cada empresa llegará al punto que le convenga según su propia estrategia:

- Previo al planteamiento de entrada.

- Investigación de mercado.

- Entrada en el mercado malasio.

- Proceso de crecimiento e implantación.

(4.1.1) Previo al planteamiento de entrada

Malasia es un país con una cultura social y empresarial muy diferente a la europea y esto obliga a tener en cuenta dos aspectos fundamentales, muy simples y obvios, pero que generalmente se olvidan y son fuentes de potencial fracaso:

- En Malasia los negocios se hacen según las costumbres locales, su forma de negociar y su forma de relacionarse. Somos nosotros quienes vamos a su mercado y necesitamos una mente abierta y pro-actividad en el aprendizaje.

- Los negocios en Asia requieren inversión en tiempo, dinero, relaciones y paciencia. No es extraño hablar de dos años para entrar y cuatro para consolidarse. Si no se puede asumir, hay que plantearse si estamos escogiendo el mercado adecuado.

(4.1.2) Investigar el mercado previamente a la inversión: primero entender y luego vender

Malasia es un mercado de tamaño medio, con una cultura islámica moderada, un peso empresarial chino-malasio muy fuerte, integrado en la ASEAN y muy competitivo en precio. Hay que investigar muy bien cuál es la base de nuestro negocio y qué podemos aportar en valor diferencial.

Vamos a intentar agrupar en cuatro tipologías de negocio nuestros comentarios:

(a) Productos dirigidos al usuario final, muy segmentado en dos categorías, el mercado de bajo precio y el mercado de marca:

- El mercado de bajo precio está muy dominado por empresas chino-malasias, con fuertes vinculaciones a la fabricación exterior. Es un mercado muy sensible al precio, extremadamente competitivo, de volúmenes elevados, fiscalidad buena vía los ALC y logística muy competitiva. En general es bastante difícil para la empresa española.

- El mercado de productos de marca es el más abierto a fabricantes europeos por calidad y prestigio. Es un mercado más pequeño pero de alto poder adquisitivo y menos sensible al precio. Hay que invertir tiempo y dinero en posicionamiento. Previamente hay que investigar muy bien el mercado y su volumen real (por ejemplo, al analizar el mercado del vino se debe valorar que un porcentaje muy alto de la población es musulmana y que gran parte de la cultura actual del vino está introducida por personas de Malasia que han estudiado en Australia).

(b) Productos dirigidos al mercado industrial: Malasia es un país con una gran industria especializada en la realización de procesos de valor añadido intermedio para terceros. Ello genera un importante mercado de componentes y productos industriales, maquinaria, consultoría y servicios especializados, entre otros. Las empresas europeas están muy bien posicionadas. Factores como calidad, servicio y logística son claves, compartiendo peso con el precio. Dependiendo del sector habrá que valorar la conveniencia de una implantación comercial propia o una joint-venture con un socio local.

(c) Mercado de servicios: se dirige tanto al apoyo de la industria como a sectores como finanzas, energía, infraestructuras, salud y educación. Son mercados en los que se valora muy bien el know-how europeo y donde las empresas españolas tienen un cierto nombre, especialmente en temas de infraestructuras y energía. Hay que valorar en cada caso si la implantación inicial es mejor tenerla en Singapur o en Kuala Lumpur, valorando factores como costes, proximidad, recursos humanos, logística, posicionamiento e imagen.

(d) Mercado de proyectos: los públicos y muchos de los privados tienen un componente relacional muy importante. El acceso directo es extremadamente difícil para empresas extranjeras (no se admite, por ejemplo, la subcontratación de una empresa extranjera en un concurso público). Normalmente los proyectos los debe presentar una empresa de mayoría de capital bumiputra, que suele requerir el soporte técnico de una empresa especializada. La empresa europea, y la española en particular, están bien posicionadas y reconocidas para acceder a proyectos a través de empresas adjudicatarias o intermediarias. En este caso es interesante estar implantado en el territorio, con una estructura comercial mínima estable o constituir una joint-venture con un socio local. La capacidad relacional, la experiencia en la zona, el cumplimiento de compromisos en proyectos previos y la especialización serán fundamentales.

(4.1.3) Acceso al mercado de Malasia

La entrada a cualquier mercado suele ser progresiva, incorporando recursos humanos y económicos al mismo tiempo que potencialmente crece el negocio.

Salvo casos específicos, como por ejemplo haber encontrado casualmente un buen socio o estar ofertando por un proyecto concreto, lo habitual es seleccionar potenciales empresas clientes y visitarlas para hacernos una idea del mercado. Para ellas podemos realizar varios viajes desde España o podemos desplazar a una persona.

En función de si el objetivo es Malasia o es un proyecto regional que incluya algún país más, la primera decisión es ubicar este primer punto de entrada generalmente en un business centre, en Singapur, Kuala Lumpur o incluso Johor Bahru.

Está fase es la más decisiva de cualquier proyecto en Malasia, ya que es cuando la empresa se está dando a conocer en el mercado, y un mal paso le puede cerrar las puertas durante un largo período de tiempo.

Algunas recomendaciones son:

- Tener documentación en inglés y ser generosos en las cantidades, de manera que los potenciales clientes puedan hacer su trabajo.

- Asesorarse localmente con la Oficina Comercial de España (OFCOME), empresas ya implantadas, delegaciones comerciales de los gobiernos autonómicos (ACC10, SPRI, IVEX, etc…) o asociaciones sectoriales.

- Ser capaces de empezar a generar buenas relaciones, en la mayoría de casos con bumiputras o empresarios chino-malasios.

- Visitar a los clientes tanto en las épocas de bonanza como en las de crisis.

(4.1.4) Proceso de crecimiento e implantación

Una vez valorado que el mercado potencial existe y la inversión puede ser rentable, existen en Malasia varias vías para crecer e implantarse. En los últimos años Malasia ha hecho un esfuerzo importante para convertirse en uno de los países del mundo que más facilidades ofrecen al extranjero para implantarse.

Es crítico tener una presencia continuada, siendo además una opción poco costosa en comparación con otros lugares del mundo. Existen varias formas de implantación y tanto los representantes institucionales como consultoras privadas pueden asesorar al respecto.

Otro aspecto positivo a tener en cuenta en Malasia es la seguridad jurídica, siguiendo el modelo anglosajón y pensando en el inversor extranjero es de las más altas y desarrolladas de la zona.

Veamos algunos modelos de implantación:

- Ceder la representación a una empresa local.

- Abrir una oficina comercial propia con un expatriado o un local al frente. El modelo más sencillo es una oficina de representación, prácticamente sin coste de inversión ni administrativo. Las ventas se facturan desde el país de origen.

- Crear una empresa operativa, con capital 100% extranjero o una joint-venture con un socio local. No existen problemas para repatriar dividendos, aunque en muchos casos se requerirá un director local.

- Hacer una implantación productiva que puede servir como aprovisionador de toda la zona ASEAN y otros países asiáticos, aprovechando los acuerdos de libre comercio y la logística.

En todos los casos hay tres puntos importantes a tener en cuenta en la selección de socios o trabajadores locales:

(a) No se debe ahorrar tiempo ni dinero en el proceso de selección de las personas o socios. La alta rotación y los problemas de rendimiento son habituales, con lo que es importante invertir en personas de confianza y tener un nivel estricto de supervisión.

(b) En la selección de socios o de empleados de alto nivel evaluar el networking que pueden aportar, tanto en su relación con el establishment en el caso de ser malayo como en las conexiones con sus países de origen si son hindúes o chinos.

x (c) Valorar especialmente la pro-actividad y la capacidad de decisión, puntos más críticos del trabajador malasio.

(4.2) Aspectos personales para el éxito profesional en Malasia

Para tener éxito en Malasia es tan importante la oferta empresarial como la forma de hacerla llegar. Es fundamental la imagen y la confianza generada que transmitimos en las primeras reuniones. Por tanto, creemos útil enumerar algunos aspectos clave que ayudaran a que la entrada de las empresas españolas se refuerce con una interlocución adecuada y, evidentemente, a seleccionar los perfiles laborales óptimos.

- Tener mente abierta, paciencia y empatía para generar buenas relaciones personales. Nos ayudará a ampliar el networking progresivamente.

- En Asia son importantes los valores de confidencialidad, compromiso y honradez. No buscar el corto plazo con la picaresca, sino generar confianza para el largo plazo.

- No tener miedo a decir la verdad de cada situación: claridad en el discurso.

- Voluntad de aprender y formarse: curiosidad.

- Formación cultural básica para evitar el shock inicial o entrar inadecuadamente.

- Trato personal sencillo y humilde, el interlocutor español tiende a ser demasiado agresivo, hablar mucho y escuchar poco.

- Respeto a la jerarquía.

- No confundir la proximidad latina con una excesiva familiaridad.

(4.3) Apoyo de las administraciones en las relaciones con Malasia

Las administraciones participan en dos áreas importantes para el desarrollo de las relaciones comerciales con un país:

(a) Relaciones entre administraciones (G2G, gobierno a gobierno) para crear un marco institucional y económico óptimo.

(b) Ayuda a las empresas en sus proyectos de implantación comercial y/o productiva.

(4.3.1) Relaciones G2G e institucionales

En el caso de Malasia las relaciones con España son muy escasas, tanto las empresariales como las institucionales. En este contexto, la mayoría de empresas prácticamente no solicitan ni reciben apoyos, salvo en algún proyecto esporádico.

- La fuerza de la “marca España” es muy débil en Malasia. Incluso grandes marcas españolas, líderes en sus subsectores, prefieren, por rentabilidad y posicionamiento, identificarse con otras denominaciones geográficas, como la europea por ejemplo. Hoy en día es difícil competir con empresas de marca-país bien posicionadas tales como las alemanas, británicas, norteamericanas, japonesas, holandesas, suizas, italianas y francesas. Es importante indicar que en muchos subsectores la marca-país condiciona la percepción de calidad y en consecuencia el precio y la calidad esperada. Sería recomendable incrementar el esfuerzo inversor en posicionamiento a medio y largo plazo, con acciones concretas y una estrategia definida, para conseguir este posicionamiento. Se han llevado a cabo algunos acontecimientos deportivos concretos, fundamentalmente con capital privado, pero insuficientes para conseguir un posicionamiento duradero.

- Algunos países han formado lobbies de influencia gubernamental y empresarial que ayudan mucho a la entrada de sus proyectos, productos y servicios. Las relaciones G2G abren vías de relación a las empresas, que luego éstas han de saber aprovechar y desplegar. Francia, el Reino Unido, Alemania, los Países Bajos y Suiza han creado vínculos sólidos. En un entorno en el que las relaciones personales son clave, recomendamos a las administraciones liderar un proceso similar especialmente con las elites malayas y los empresarios chino-malasios. Sería interesante empezar por un análisis amplio sobre la estructura y funcionamiento de algunos de estos lobbies, identificar sus “mejores prácticas” y proponer un nuevo plan de Acción Exterior de España en Malasia, incluso en un marco de colaboración público-privado que favorezca tanto la “marca España” como la presencia empresarial.

- Con más lentitud de la deseable, cada vez más empresarios optan por intentar entrar en Malasia. Sería recomendable que desde la Oficina Comercial se lideraran encuentros periódicos con empresarios ubicados o relacionados con la zona para crear un espacio de colaboración, en el que compartir información y contactos.

(4.3.2) Relaciones empresariales con la oficina comercial

Técnicamente, la oficina comercial (OFCOME) en Kuala Lumpur tiene un equipo de base bien preparado, con conocimientos amplios y buena disposición a ayudar a las empresas y profesionales. La mayoría de empresas no los utilizan por desconocimiento o desconfianza, cuándo una primera consulta podría aclarar muchas dudas y ayudar a elaborar una buena hoja de ruta.

Los servicios a las empresas y a las personas se complementan con la Embajada, que es también un punto de apoyo importante en el ámbito de sus competencias.

Recomendamos incrementar los esfuerzos en hacer llegar a las empresas las posibilidades de colaboración con la OFCOME de Kuala Lumpur, tanto de manera directa como vía asociaciones empresariales y cámaras de comercio.

Luis Blancafort, ASEAN Bridge.

Jacinto Soler-Matutes, Emergia Partners y Universidad Pompeu Fabra.

[1] Los autores quieren agradecer a los 15 profesionales entrevistados, que hayan compartido con ellos sus reflexiones extraídas de una larga experiencia práctica en Malasia.

[2] “España es el 2º inversor en Iskandar Malaysia, el proyecto de Peter Lim”, Valencia Plaza, 25/VI/2014.

[3] Istituto Italiano dei Commercio Estero (ICE) (2013), An Overview of Outward Foreign Direct Investment, Delegación comercial de Singapur, enero.

[4] Para una visión general de las finanzas islámicas y el capital árabe, véase Jacinto Soler-Matutes (2013), El nuevo capital árabe: principales actores y oportunidades para empresas españolas, Casa Árabe, Madrid.

[5] En 2009 el gobierno de EEUU emitió 600 millones de dólares en sukuk, mientras el gobierno japonés y el Land alemán de Sajonia realizaron emisiones de unos 100 millones en 2010. En 2012 una empresa francesa efectuó la primera emisión en el país. En junio de 2014 el Reino Unido emitió 200 millones de libras en sukuk, con peticiones de suscripción 10 veces superiores, al tiempo que Goldman Sachs presentaba en septiembre una próxima emisión de 500 millones de dólares.

[6] Uno de los problemas ha sido la falta de adaptación de las leyes españolas a las particularidades de estas finanzas. Tanto el Reino Unido como Francia han completado ya una serie de cambios legales para favorecer el uso de estos productos financieros. En España, Casa Árabe promovió en 2010 un grupo de trabajo sobre este asunto que lamentablemente no tuvo continuidad.