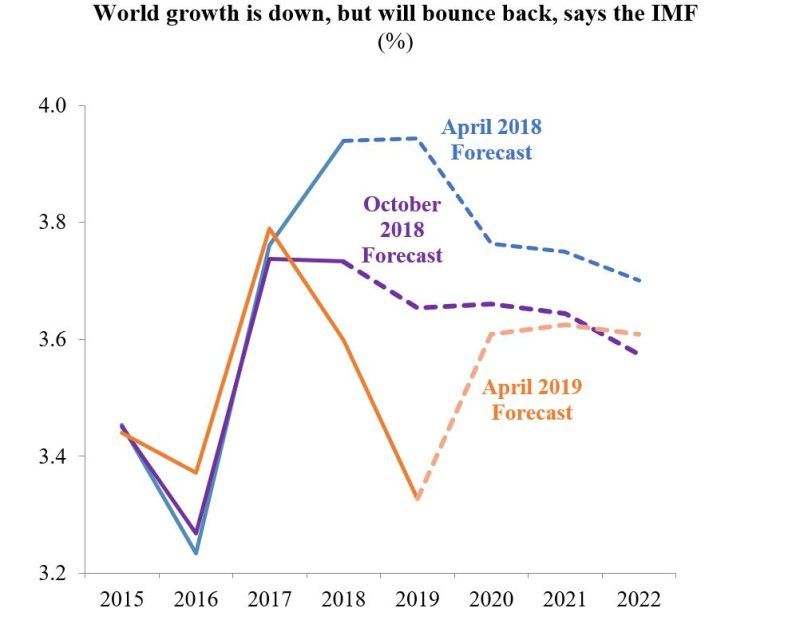

En abril de 2018, el Fondo Monetario Internacional predijo un crecimiento sostenido de la economía mundial, de poco más del 3,9%, durante ese año y entrado 2019. Según el Fondo, la reactivación global había “ganado fuerza y amplitud”. Pero pronto fue evidente que esa idea era demasiado optimista. En 2018 la economía mundial sólo creció un 3,6%. Y en la última edición de su informe, el FMI reconoce que la desaceleración en curso reducirá el crecimiento global en 2019 a sólo 3,3%.

Como siempre, el Fondo atribuye la diferencia respecto de los pronósticos a factores transitorios; los últimos señalados son las tensiones comerciales entre Estados Unidos y China y las incertidumbres relacionadas con el Brexit. De modo que la idea es que el año entrante el crecimiento volverá a ser 3,6%. Como señala el Deutsche Bank, los pronósticos del FMI implican que en 2020 la cantidad de países en recesión será la menor de las últimas décadas.

Pero las fuerzas causantes de la desaceleración siguen vigentes. El crecimiento global este año estará más cerca del 3%, con un aumento de tensiones financieras en Europa.

Al FMI los pronósticos le siguen fallando porque no mira el panorama general. Las economías avanzadas (que todavía generan unos tres quintos de la producción global) siguen una tendencia de desaceleración más o menos desde 1970. La razón, según Robert Gordon (de la Northwestern University), es que a pesar de todo lo que prometían las tecnologías modernas, el aumento de productividad en las economías ricas es cada vez más lento, y eso arrastró consigo su potencial de crecimiento.

Por eso China se convirtió en un factor determinante del ritmo de crecimiento global. Además de su gran tamaño, la economía china tiene una amplia red de vínculos comerciales que transmiten su crecimiento al resto del mundo. Cuando China crece, absorbe exportaciones de otros países, y eso estimula la economía global. Es lo que sucedió entre 2004 y 2006, en 2009 y 2010 y en 2017.

Pero conforme China se volvió un país más rico, su antes vertiginoso ritmo de crecimiento tuvo necesariamente que disminuir. Según los ejemplos históricos, una economía tan rica como China en la actualidad debería estar creciendo entre 3 y 5% al año, en vez del 6% o más que las autoridades chinas intentan conseguir con estímulos fiscales y crediticios.

La búsqueda excesiva de crecimiento extra llevó las vulnerabilidades financieras de China a niveles preocupantes. Según los indicadores habituales de expansión crediticia y apreciación de activos, el país ya tendría que haber tenido una crisis financiera. Por eso las autoridades chinas han jugado al yin‑yang, estimulando el crecimiento para evitar una desaceleración brusca y frenando el estímulo para contener el riesgo financiero.

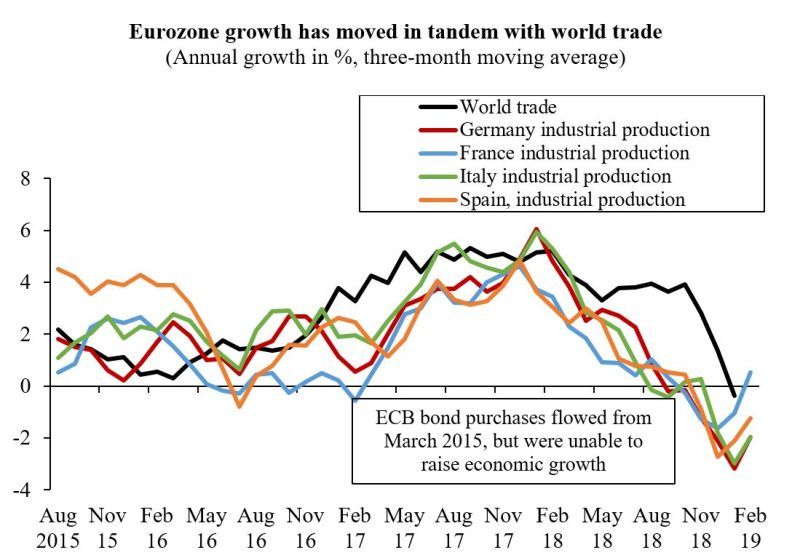

El último ciclo no fue diferente. En 2017, los efectos de las políticas de estímulo de China se difundieron por todo el mundo, y todos celebraron la “recuperación sincronizada”. La principal beneficiaria fue Europa, muy dependiente del comercio internacional. El presidente del Banco Central Europeo, Mario Draghi, se felicitó por el éxito de las “medidas de política monetaria” que según él sostuvieron un dinamismo de crecimiento “generalizado”.

Cuando a principios de 2018 China retiró las medidas de estímulo, el FMI, el BCE y otros pronosticadores siguieron como si nada proyectando altas tasas de crecimiento, pese a una rápida desaceleración de la economía global. Poco después Europa perdió impulso, dejando a Italia en recesión técnica y a Alemania al borde de lo mismo. (Extrañamente, al Reino Unido le va ligeramente mejor que a estos dos países, pese a todos los problemas relacionados con el Brexit.)

En los últimos meses, la dirigencia china, preocupada por la desaceleración de su economía, comenzó una nueva ronda de estímulo. Si bien todavía no hay datos disponibles, parece que después de eso hubo un ligero aumento del crecimiento del comercio internacional. Las tasas de crecimiento de Europa registraron una suba, aunque apenas suficiente para aliviar los riesgos de recesión inmediatos.

Para la economía mundial el problema sigue siendo la naturaleza efímera del estímulo chino. La OCDE ya advirtió que el último paquete de estímulo aumentará el ya preocupante endeudamiento de las corporaciones, y que los gobiernos de nivel local, pese a estar ya muy endeudados, tomarán más crédito para financiar infraestructuras innecesarias. Frente a la disyuntiva entre crisis financiera o menos crecimiento, las autoridades chinas (y el resto del mundo) preferirán una vez más lo segundo. De modo que en los próximos meses una nueva desaceleración de la economía china restringirá el crecimiento mundial otra vez. Por ahora ningún otro país está en condición de ocupar el lugar de China.

A este panorama mundial preocupante se suma el fin en Estados Unidos del “subidón” generado por el estímulo fiscal y por la repatriación de fondos corporativos. Y es posible que la desaceleración de Alemania en 2018 y principios de 2019 no sea sólo atribuible a la sensibilidad de este país ante el debilitamiento del comercio internacional; tal vez su economía esté finalmente bajando del pedestal, ahora que la famosa industria automotriz alemana, basada en el motor diésel, tiene dificultades para hacer frente a las regulaciones ecológicas y a la creciente competencia del auto eléctrico.

Pero el verdadero riesgo está en Italia. En una lista de indicadores de crisis, los de Italia están todos en rojo. El crecimiento de la productividad del país es nulo (o tal vez negativo), lo que le imposibilita salir de la recesión por sus propios medios; y el BCE no tiene margen para ayudar. El cociente deuda/PIB de Italia supera el 130%, y en todo caso, las absurdas normas presupuestarias de la Unión Europea hacen casi imposible un estímulo fiscal. Un temblor en la línea de fractura italiana no tardará en extenderse a Francia, cuyos indicadores son apenas un poco mejores, y que tampoco tiene margen suficiente para dar una respuesta política eficaz a una desaceleración importante.

El FMI, siempre renuente a sembrar dudas sobre la economía global, se muestra particularmente contrario a enfriar el optimismo reciente. Pero frente a un inminente empeoramiento de las condiciones económicas, la autocomplacencia resultará muy costosa.

Ashoka Mody is Visiting Professor of International Economic Policy at the Woodrow Wilson School of Public and International Affairs at Princeton University. He is a former mission chief for Germany and Ireland at the International Monetary Fund. He is the author of EuroTragedy: A Drama in Nine Acts. Traducción: Esteban Flamini.